K hypotéce se obvykle sjednávají některá ze tří druhů souvisejících pojištění. Něco je povinně, něco vám může zlepšit vyjednávací pozici a snížit úroky a něco vám třeba i pomůže, pokud bude potřeba. Pojďme se na to podívat přehledně:

- Pojištění nemovitosti

- Pojištění proti neschopnosti splácet

- Životní pojištění

Pojištění nemovitosti

Tohle pojištění ke své hypotéce sjednat musíte. Chrání nemovitost, kterou bance ručíte při splácení, a vinkulace se vždy nastavuje ve prospěch banky. Pokud dojde k rozsáhlejšímu poškození nemovitosti, pojišťovna obvykle na přání banky převede peníze na její účet a banka vám je přepošle po opravě škod. Při menších škodách je pojistné obvykle vyplaceno přímo vám, a i u rozsáhlejších částek může banka souhlasit s vyplacením na váš účet. Vždycky ale platí, že se pojistné vyplácí proti fakturám na opravu domu. Jestliže dojde k úplnému zničení nemovitosti, pojišťovna doplatí zbytek hypotéky za vás.

Pojištění nemovitosti musíte mít povinně sjednané po celou dobu splácení hypotéky. Můžete si vybrat z širokého spektra pojišťoven. Pokud zalovíte v síti pojišťoven spřátelených s bankou, kde čerpáte hypotéku, banka vám často nabídne slevu na úrocích. Protože se ale pojistné částky pohybují nad touto slevou, obvykle se i tak vyplatí porovnat všechny nabídky na trhu. V průběhu splácení hypotečního úvěru pak svoje pojištění můžete libovolně mezi pojišťovnami převádět.

Pozor: Pojistěte nemovitost na celou hodnotu svého bytu nebo domu a pravidelně smlouvu aktualizujte. Vyhnete se tak podpojištění nemovitosti a situaci, kdy vám pojistka nepokryje nápravu škod. Více se můžete dočíst v našem článku o podpojištění 80 % pojištěných ví, že jim pojistné novou střechu nad hlavou nezaplatí.

Pojištění domácnosti jako dobrovolný bonus

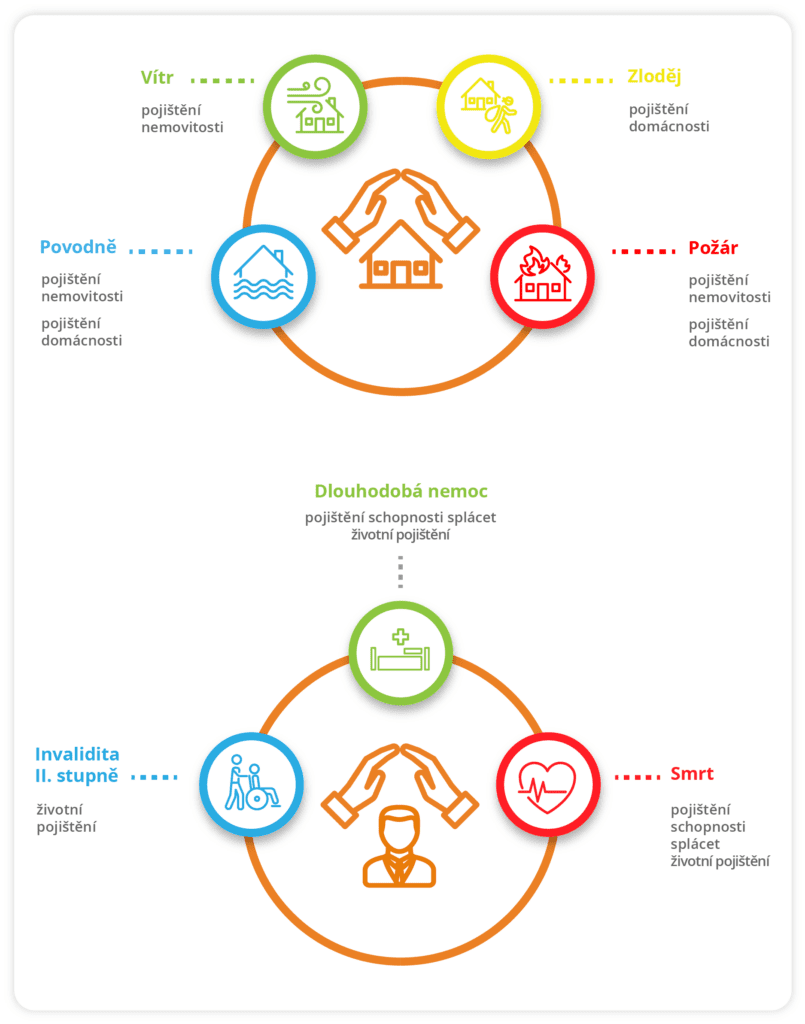

K pojištění nemovitosti se často sjednává i pojištění domácnosti, které nicméně žádná banka k hypotéce nevyžaduje. Zatímco pojištění nemovitosti chrání budovu – zdi, dveře, okna atd., pojištění domácnosti kryje její vybavení – například nábytek, elektroniku a cennosti. Na rozdíl od pojištění nemovitosti vám pojišťovna proplatí ztrátu, ale nekontroluje, nač peníze využijete.

Pojištění nemovitosti a domácnosti v kostce

- povinné pojištění

- chrání zastavenou nemovitost

- při sjednání u bankou vybraných pojišťoven může vést k nižším úrokům

- nepovinně můžete přidat i pojištění domácnosti, které chrání vybavení

Pojištění proti neschopnosti splácet

Pojištění proti neschopnosti splácet si můžete k hypotéce sjednat nepovinně, obvykle vám ale za jeho sjednání banka nabídne výhodnější podmínky. Pojištění obvykle zajišťuje banka jako prostředník a vy se stáváte součástí kolektivní smlouvy, která je uzavřena mezi bankou a pojišťovnou.

Toto pojištění, někdy označované také jako pojištění schopnosti splácet, je nejčastěji chápáno jako pojištění hypotéky. Jeho úkolem je chránit banku pro případ, že nebudete delší dobu schopni splácet.

Výhody pojištění proti neschopnosti splácet

Nejčastějším důvodem pro sjednání pojištění proti neschopnosti splácet jsou výhodnější podmínky, které nastavuje banka žadatelům o hypotéku. V případě, že vám kvůli dlouhodobé nemoci nebo vysokému stupni invalidity vypadnou příjmy, může vám pojištění pomoci překlenout problematické období.

Zásadní výhodou oproti životnímu pojištění je jeho univerzálnost, která hraje do karet rizikovějším pojistníkům. Ti mohou spadnout při sjednání životního pojištění do dražšího režimu například na základě své profese, případně na životní pojistku vůbec nemusí dosáhnout.

TIP: Přečtěte si náš článek o tom, jakým potížím při sjednání životního pojištění čelí lidé po onemocnění COVID-19.

Pojištění proti neschopnosti splácet je oproti tomu za stejnou cenu dostupné každému žadateli o hypotéku. Jeho sjednání je také velmi jednoduché, obvykle stačí vyjádřit souhlas s tím, účastnit se kolektivní smlouvy.

Nevýhody pojištění proti neschopnosti splácet

Na rozdíl od životního pojištění, pojištění schopnosti splácet nemá za úkol chránit vás, ale chrání vaši hypotéku. V případě, že nejste schopni úvěr splácet, tak bance kompenzuje vaše splátky. Vy osobně nebo vaše rodina pak náhradu za ušlou mzdu nezískáte, leasing a další úvěry budete muset stále splácet atd.

Krytí pojištění proti neschopnosti splácet je také poměrně úzké. Kromě karenční doby (=doba, kdy pojištění platíte, ale to vás ještě nekryje), která může trvat řádově dny i měsíce, je potřeba počítat se celou řadou výluk a navíc s časovým omezením pojištění.

Klasicky počítejte s tím, že pojištění nebude krýt prvních 30 dnů vaší pracovní neschopnosti (v rámci kterých se obvykle vrátíte do práce), pojistné vám pak navíc bude vypláceno jen maximálně po dobu jednoho roku. Z invalidity kryje pojištění pouze její třetí stupeň.

Snížená úroková sazba hypotéky pak nepředstavuje velkou výhodu, protože celková výše vašich plateb se navýší.

Pojištění proti neschopnosti splácet v kostce

- chrání banku v případě, že nemůžete splácet hypotéku

- nepovinné, ale sjednání je obvykle spojeno s výhodnějšímu podmíkami hypotéky

- nízké krytí rizik, časové omezení

- peníze jsou případně vypláceny bance na místo vašich splátek

Životní pojištění

Životní pojištění vám poskytne lepší krytí než pojištění schopnosti splácet. Jeho cílem je chránit vás osobně nebo vaši rodinu, nikoliv primárně banku. Jeho nastavení je mnohem individuálnější. Ve svém základě se jedná o pojištění pro případ vašeho úmrtí, ale prostřednictvím různých připojištění vás chrání v invaliditě i při dlouhodobé neschopnosti splácet.

Vyšší užitek životního pojištění je oproti pojištění schopnosti splácet vyvážen o něco vyšší cenou. Nicméně pro ty, kterým jde hlavně o „klidné spaní”, nabízejí banky v rámci životního pojištění předchystané „úvěrové balíčky”, které jsou na dělané na míru splácení hypotéky a dají se s poradcem vhodně poupravit podle individuálních přání pojištěnců.

Výhody životního pojištění

Zatímco v případě pojištění proti neschopnosti splácet vybíráte z několika málo balíčků, životní pojištění je navržené právě tak, abyste si ho upravili zcela na míru. Díky tomu se můžete výrazně pojistit proti rizikům, které například na základě rodinné anamnézy považujete za významná, a neutrácet za pojištění pro vás okrajových rizik.

Životní pojištění vás při správném nastavení ochrání mnohem spolehlivěji než pojištění proti neschopnosti splácet, protože má širší krytí a můžete nastavit vyšší pojistné částky. Jeho plnění je určeno vám, případně vaší rodině, nikoliv bance.

Nevýhody životního pojištění

Právě větší variabilita životního pojištění stojí i za jeho obtížnějším původním nastavení. Tady rozhodně neplatí, že si vyberete ze tří „předžvýkaných” balíčků. Aby pro vás pojištění správně fungovalo, musíte zvážit mnoho faktorů od své rodinné situace, stáří vašich dětí, rodinné anamnézy, vašeho věku atd. Různé pojišťovny navíc mají různé výluky, proto si pečlivě musíte zvolit i instituci, u které si pojištění sjednáte.

TIP: Se správným nastavením životního pojištění i výběrem pojišťovny byste se měli obrátit na odborníka. Projde s vámi vaši specifickou situaci a pomůže vše nastavit tak, aby vás pojištění správně krylo, a abyste zároveň neplatili za zbytečnosti.

Připravte se také, že se vstupem do životního pojištění se pojí posouzení vašeho zdravotního stavu.

Životní pojištění v kostce

- kryje vás proti smrti i výpadku příjmu

- nastavuje se individuálně podle potřeb

- je dražší, ale nabízí vyšší krytí než pojištění proti neschopnosti splácet

- peníze jsou určeny vám nebo vašim dědicům

Poraďte se s odborníkem

Zkušený poradce vám pomůže s porovnáním jednotlivých nabídek pojištění na trhu a propočítáním nejvhodnějšího řešení. Pokud sjednáváte hypotéku, naši hypoteční poradci vás automaticky provedou správným výběrem pojištění. Pokud už hypotéku máte a hledáte výhodnější podmínky pojištění, i tady vám naši finanční poradci dokážou pomoci se srovnáním a zprostředkováním možností. Zvláště u životního pojištění byste se měli pečlivě poradit s odborníkem, protože nastavení je velmi individuální. Začít můžete naši kalkulačkou životního pojištění, ale náš specialista s vámi projde konkrétní situaci a pomůže na míru.