Odhad tržní ceny nemovitosti je součástí každé žádosti o hypotéku a připojit ho musíte i při refinancování úvěru. Banka na jeho základě stanoví maximální výši a podmínky hypotéky. Odhad můžete získat zdarma od banky nebo za úplatu od smluvního odhadce, v případě refinancování můžete vytáhnout z šuplíku ten starý. Na první pohled levnější možnost ale nepřináší ve výsledku nutně úsporu a v delším horizontu na ni můžete tratit.

Co je to tržní odhad nemovitosti

Tržní odhad nemovitosti je oficiálním dokumentem profesionálního odhadce. Bance přináší informaci, za kolik peněz může rozumně očekávat, že nemovitost prodá, pokud nebudete schopni svůj úvěr splácet a zástava propadne. Tím se brání na jednu stranu podvodně nadhodnoceným nákupům nemovitosti s cílem vymámit z banky úvěr, na druhou stranu nevýhodným nákupům svých klientů, kteří mohou z různých důvodů být ochotni zaplatit za nemovitost více peněz. Další specifickou roli pak odhad hraje při posouzení nemovitosti, která se teprve bude stavět.

Pozor: Nejedná se o znalecký posudek

Odhad tržní hodnoty nemovitosti a znalecký posudek nemovitosti velmi často vyřizuje ta samá osoba. Vy ale pro banku budete potřebovat doložit tržní cenu. Jaký je v obou dokumentech rozdíl?

Znalecký posudek nestanovuje, za kolik by se nemovitost mohla prodat, ale kolik by stálo ji znovu vystavět. Kalkuluje tedy s cenou materiálu a práce, ale už nebere v úvahu další parametry, například popularitu lokality nebo zájem o nemovitosti podobného typu.

TIP: Znalecký posudek oproti odhadu tržní ceny nemovitosti využijete při sjednání pojištění nemovitosti. Tam je totiž důležité, za jakou částku budete schopni dům nebo byt znovu vystavět, dojde-li k jeho zničení. Pozor byste si měli dát na podpojištění nemovitosti, více v samostatném článku.

Jak získat odhad nemovitosti pro účely hypotéky

Kdy byste měli mít odhad v ruce

V ideálním případě budete disponovat odhadem už při podpisu rezervační smlouvy. Odhad vás v takovém případě může upozornit na důležité problémy s nemovitostí ještě před tím, než se smluvně zavážete k jejímu nákupu. Zároveň budete mít jistotu, že pro banku bude nemovitost představovat dostatečnou zástavu oproti půjčované částce a nebudete muset doplácet ze svého větší množství peněz, než jste čekali.

V realitě ale často narazíte na situaci, kdy nebude možné získat odhad takto brzo. Prodávající může odepřít odhadci vstup do nemovitosti a nebo trvat na velmi rychlém podpisu rezervační smlouvy. Nejedná se přitom o situaci neobvyklou. V takovém případě budete moci zajistit odhad až po podepsání rezervační smlouvy. Bance jej pak přiložíte k žádosti o hypotéku nebo jí zaškrtnete, že chcete odhad zajištěný z její strany.

Od koho odhad získat

Odhad nemovitosti od banky

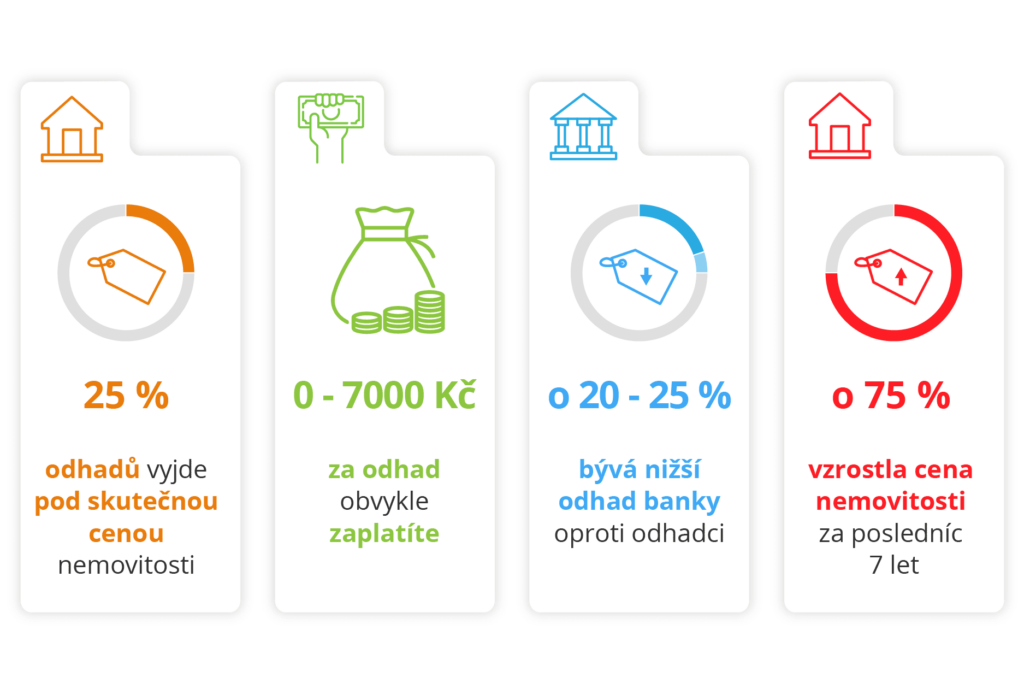

Odhad od banky získáte obvykle zdarma v rámci posouzení vaší žádosti o hypotéku a ušetříte si i administrativu. Na druhou stranu ale banka velmi pravděpodobně odhadne hodnotu vaší nemovitosti níže než posudek od externího odhadce. Banky se začaly snižováním odhadních cen bránit výraznému nadhodnocení cen nemovitostí, za který může aktuální převis poptávky nad nabídkou. Pro vás to v praxi bude znamenat méně výhodné podmínky hypotéky: více peněz půjde z vaší kapsy nebo budete platit dražší úroky.

Odhad nemovitosti od odhadce

Pokud si zařídíte odhad od profesionálního odhadce, přijde vás na zhruba 3 000–5 000 Kč v případě nákupu nemovitosti a na přibližně 5 000–7 000 Kč při stavbě domu. Na druhou stranu bude posudek pravděpodobně mnohem lépe odpovídat skutečné tržní situaci a ohodnotí vaši nemovitost na vyšší částku. To vám umožní získat lepší podmínky hypotéky. V praxi vám proto tento výrazný náklad na začátku může ušetřit mnoho peněz v průběhu splácení.

POZOR: K odhadu byste měli využít některého ze smluvních odhadců banky, od které si chcete peníze půjčit. V jiném případě nemusí banka posudek uznat a pro vás se bude jednat o zcela zbytečný náklad. Seznam odhadců vám poskytne banka nebo poradce.

Jak vyřešit odhad při refinancování

V případě, že refinancujete svoji hypotéku, nebudete velmi pravděpodobně nový odhad nemovitosti potřebovat. Bance obvykle postačí doložit původní posudek a není na závadu, že je několik let starý. Přesto se vám v období permanentního růstu tržních cen nemovitostí může vyplatit vyběhat posudek nový. Proč?

Vzhledem k tomu, že vaše zástava bude mít pro banku vyšší hodnotu, dosáhnete na lepší podmínky a investovaná částka se vám velmi rychle vrátí. Odměnou vám mohou být nižší úroky, případně pro vás bude snazší vyvázat z hypotéky další zástavu.

PŘÍKLAD: Pokud si budete brát hypotéku 3 450 000 Kč se splatností 30 let, vaše měsíční splátka se u této konkrétní banky bude lišit o stokoruny, výsledná částka, kterou zaplatíte za dobu splácení, o statisíce.

| Výsledek odhadu | 4 928 571 Kč | 4 312 500 Kč | 3 833 333 Kč |

| Úroková sazba | 4,89 % | 4,99 % | 5,29 % |

| Měsíční splátka | 18 289 Kč | 18 499 Kč | 19 136 Kč |

| Celková platba | 6 584 040 Kč | 6 659 640 Kč | 6 888 960 Kč |

Proč vyšší odhad znamená lepší podmínky hypotéky

Banka vám podle podmínek České národní banky nesmí poskytnou při hypotéce částku ve výši 100 % hodnoty zastavené nemovitosti. V nejčastějším případě, kdy za úvěr ručíte bytem nebo domem, který z tohoto úvěru financujete, tak musíte ze svého poměrně velkou část doplatit. Jedná se nejčastěji o 20 % z hodnoty nemovitosti, výjimečně o 10 %. Od dubna 2022 pak pro lidi nad 36 let striktně minimálně 20 %.

Banka ale tuto částku nepočítá z ceny, za kterou nakupujete, ale právě z odhadní ceny. Čím menší hodnotu pak v očích banky vaše nemovitost představuje, tím více musíte doplatit vy.

Dále platí, že čím vyšší hodnotou bance ručíte, tím bezpečnější pro ni investice je. Naoplátku vám bude ochotna poskytnou výhodnější podmínky včetně nižší úrokové sazby. Vaše měsíční splátky tedy budou nižší a ve výsledku zaplatíte méně peněz.

Co všechno se promítne do odhadu vaší nemovitosti

O tom, jak vzniká odhad tržní ceny nemovitosti a z jakých parametrů, si uděláte nejlepší obrázek, pokud se zamyslíte nad vlastním rozhodováním o nákupu nemovitosti. Za co byste byli ochotni připlatit? Kvůli čemu byste neopak chtěli zaplatit méně? Co hluk v okolí a továrna pod oknem? Nebo park za rohem a školka, kino, knihovna a obchod v dosahu? Malý nebo velký dům? Malé tmavé pokoje nebo světlé místnosti s vysokým stropem?

Ve výsledku se tak do odhadu tržní ceny nemovitosti promítnou zejména tyto skutečnosti:

- velikost

- dispozice

- technický stav nemovitost

- lokalita

- občanská vybavenost

- příjezdová cesta

Proč byste se měli kvůli odhadu nemovitosti obrátit na poradce

Budete-li svoji hypotéku vyřizovat prostřednictvím hypotečního poradce, automaticky vás provede všemi úskalími sjednávání úvěru včetně odhadu nemovitosti. Vyhodnotí vaši konkrétní situaci i aktuální nabídky hypoték a najde pro vás nejvýhodnější cestu, ať už to bude znamenat vyřídit odhad v bance nebo mimo ni. Kromě toho, že vám pomůže s veškerou administrativou, navíc bude vašim partnerem po celou dobu splácení hypotéky. Dohlédne tedy i na možnosti refinancování a ve výsledku vám ušetří hodně práce a úvěr celkově zlevní.