Vývoj české ekonomiky a prohlubující se inflace způsobily rychlý růst úrokových sazeb a promítly se i do nabídek hypoték jednotlivých bank. Už nyní dochází k postupnému ochlazování hypotečního trhu. Co nás po rekordním období v průběhu pandemie COVID-19 čeká do budoucnosti?

- Před koncem roku hypotéky ještě podraží

- Nízké úrokové sazby poháněly předčasné refinancování

- Stihli to právě včas? Uplynulé období bylo rekordní

- Ochlazení trhu už je vidět na aktuálních číslech

- Hypoték ubývá a jsou menší

- Nový rok bude na banky tlačit novou silou

- Drahé hypotéky můžou paradoxně zlevnit bydlení

- Je řešením mezigenerační hypotéka?

- Zasáhlo vám zdražení hypoték do plánů? Nevzdávejte je

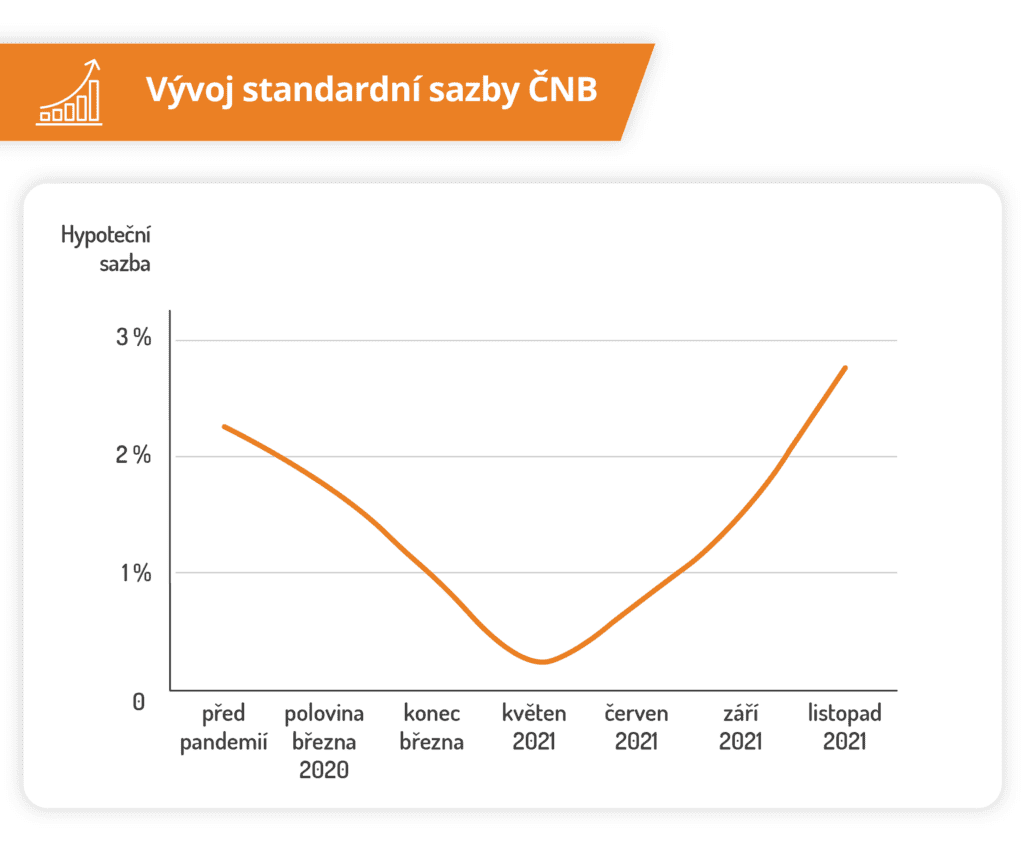

Před koncem roku hypotéky ještě podraží

Zvýšení repo sazby 4. listopadu z 1,50 % p.a. na 2,75 % p.a. výrazně podražilo hypotéky, a to těm, kteří je teprve sjednávají, ale i těm, kteří už splácí, ale končí jim období fixace. Úrokové sazby se vyšplhaly až mezi čtyři a pět procent a do konce roku můžeme očekávat ještě další růst.

TIP: Ojediněle stále ještě můžete narazit na poměrně výhodné nabídky. Pokud vás v následujícím roce čeká refinancování, zbystřete a přečtěte si náš článek Refinancujte hypotéku hned a ušetřete tisíce měsíčně.

Nízké úrokové sazby poháněly předčasné refinancování

Kromě bezprostředního dopadu na nově sjednávané hypoteční úvěry můžeme v dalších měsících očekávat i útlum zájmu o refinancování stávajících hypoték a úvěrů. Snaha získat v době extrémně levných hypoték díky refinancování výhodnější podmínky se výrazně podílela na celkovém objemu sjednaných hypoték. K předčasnému refinancování již však nebude důvod, čísla tedy poklesnou.

K ochlazení trhu by v příštích měsících kromě růstu úrokových sazeb mohl přispět i efekt možného předzásobení. První tři čtvrtletí letošního roku byl totiž zájem o hypotéky rekordní a i „covidový“ rok 2020 byl pro banky úspěšný.

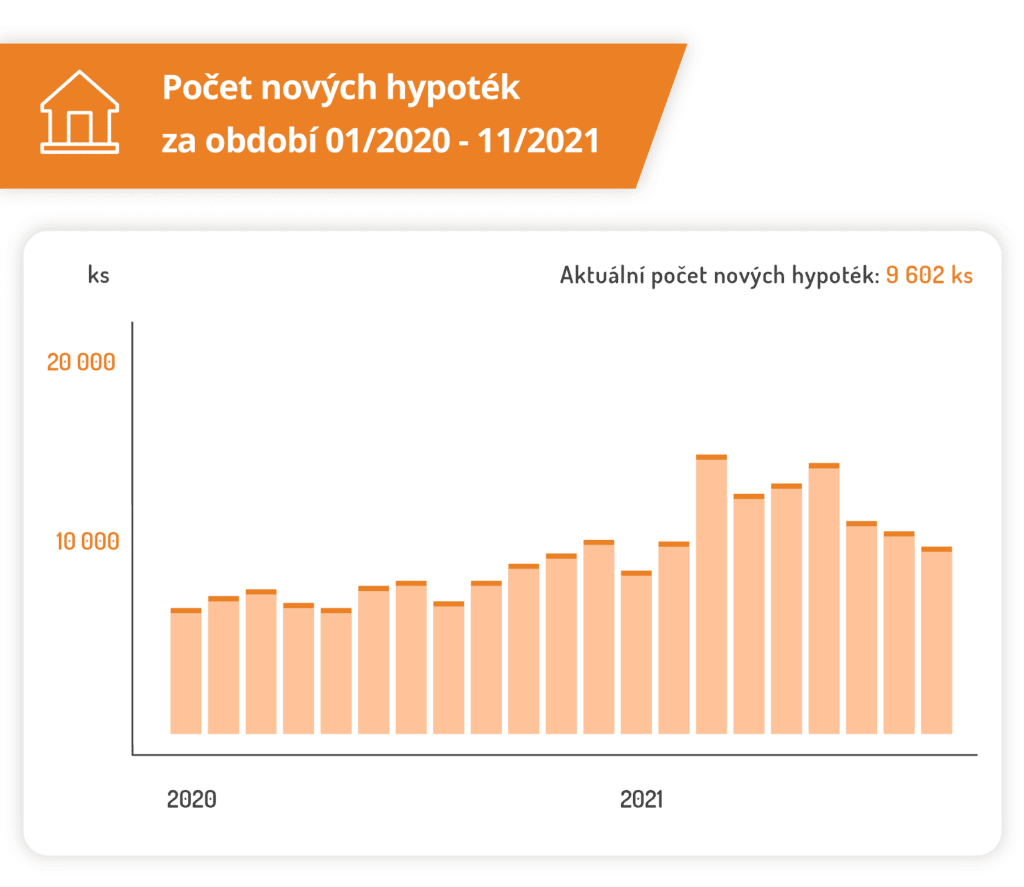

Stihli to právě včas? Uplynulé období bylo rekordní

Za prvních devět měsíců roku 2021 sjednaly banky podle Hypoindexu téměř 104 tisíc hypoték za bezmála 323 miliard korun. Už tím překonaly dosud rekordní loňský rok, kdy se objem poskytnutých hypoték vyšplhal za 12 měsíců na 254 miliard korun. Také počty sjednaných hypoték překonaly letos rok 2020. Loni banky sjednaly za celý rok 92 tisíc hypoték.

Rekord v počtu sjednaných hypoték dosud drží rok 2016, tehdy jich bylo 114 tisíc.

Ochlazení trhu už je vidět na aktuálních číslech

V září banky podle Hypoindexu sjednaly 9 602 hypoték, v srpnu to bylo 10 444 hypoték a v rekordním březnu 14 401 kusů. Jisté ochlazení tak už pozorovat lze, stále je však v meziročním srovnání stejných měsíců počet hypoték vyšší. Rozdíly se ale začínají vyrovnávat – v září banky sjednaly meziročně o 22 % hypoték víc, ještě v srpnu to ale bylo o více než polovinu.

Hypoték ubývá a jsou menší

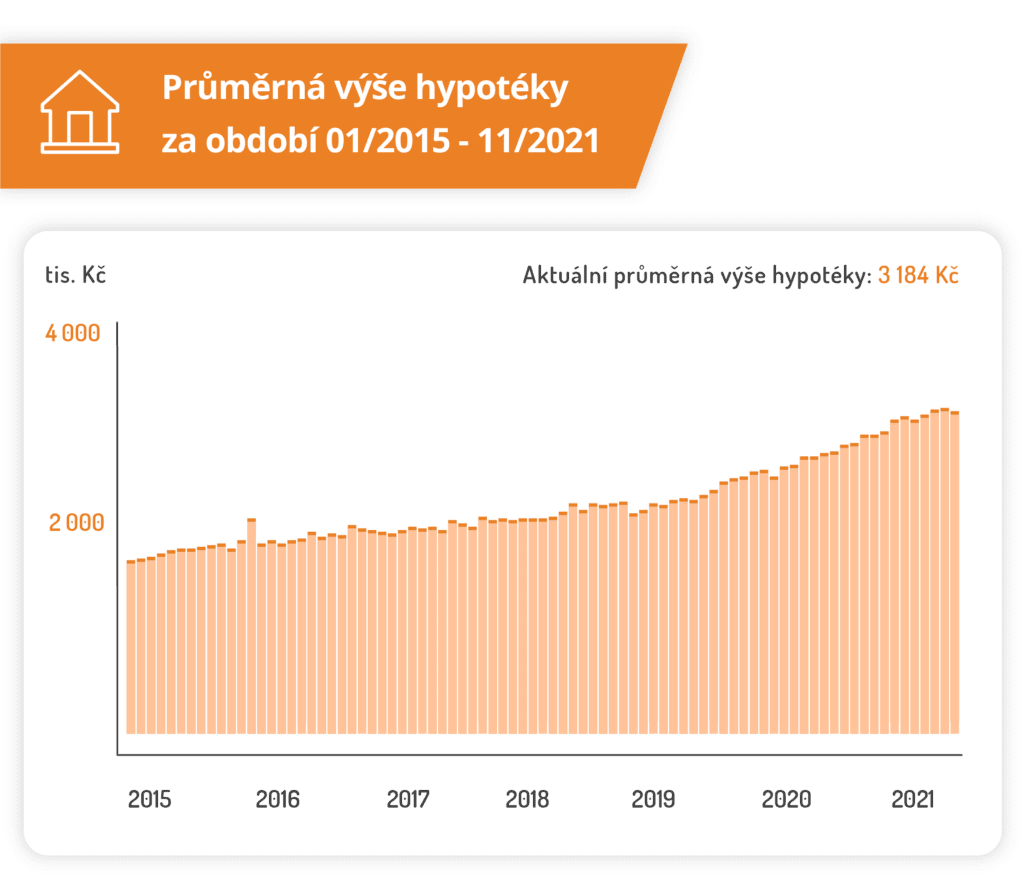

Průměrná výše hypotečního úvěru v září klesla zhruba o 46 tisíc na 3 183 818 korun. Nicméně před pěti lety, v září roku 2016, dosahovala průměrná výše hypotéky podle Hypoindexu 1 995 626 korun. Za pět let tedy narostla o 60 % a v dlouhodobém měřítku kopíruje rychlý růst cen nemovitostí z posledních let.

Hypotéka už není pro každého

Na trhu začíná přibývat klientů, kteří na hypotéku nedosáhnou. Kvůli vyšším sazbám jsou vyšší i splátky a v kombinaci s rostoucími cenami nemovitostí je čím dál obtížnější dosáhnout na požadovanou hypotéku – navíc za současného splnění parametrů ČNB, které banky po klientech stále požadují.

TIP: ČNB reguluje například tzv. LTV, tedy poměr mezi půjčovanou částkou a hodnotou nemovitosti. Běžně vám proto banky poskytnou půjčku jen do 80 %, výjimečně do výšky 90 % z hodnoty vašeho nového bydlení. Přečtěte si našich 10 tipů, jak ušetřit na hypotéku nebo ji získat bez úspor.

Přemýšlíte o hypotéce? Spočítejte si, na jaký úvěr se svými příjmy dosáhnete:

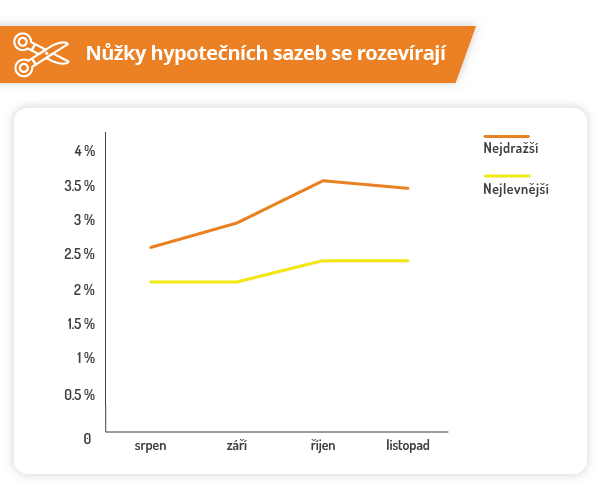

Nový rok bude na banky tlačit novou silou

Do závěru letošního roku sazby dolů určitě nepůjdou. Většina bank má již nyní předplněné plány, a proto už letos nepotřebují získávat nové klienty. Otázkou je,co se stane na začátku nového roku – každá banka bude stát před novým obchodním plánem, proto se dá očekávat, že banky na začátku roku přijdou s akčními sazbami a nabídkami.

Drahé hypotéky můžou paradoxně zlevnit bydlení

Situace na trhu s hypotékami se však může částečně promítnout i do realitního trhu a cen nemovitostí. Ty v poslední době výrazně zdražovaly mimo jiné i právě díky dostupným hypotékám.

S aktuálním zvýšením cen hypoték ale může dojít k postupnému zpomalení růstu cen nemovitostí. Úplné zastavení cen však podle odborníků v blízké době reálné není.

Je řešením mezigenerační hypotéka?

S tím, jak dále rostou ceny nemovitostí a zároveň nyní zdražují hypotéky, se začíná ještě více rozšiřovat okruh lidí, kteří na hypotéku na vlastní bydlení nedosáhnou. Stále častěji se proto mluví o prodlužování doby splatnosti hypoték – o tzv. vícegeneračních hypotékách. Ty by umožňovaly převést v průběhu splácení úvěr z rodičů na děti. Česká národní banka však prodlužování splatnosti příliš nakloněna není a bankám doporučuje nepřesahovat dobu splatnosti přes třicet let.

Hypoteční trh se tak nyní vrací do stavu před covidovou pandemií. Psychologickou hranicí, která ochlazení hypoteční poptávky spustí zcela naplno, bude úroková sazba kolem pěti procent.

Zasáhlo vám zdražení hypoték do plánů? Nevzdávejte je

Chcete bydlet ve vlastním a teď máte pocit, že už na hypotéku nikdy nedosáhnete? Nebo se vám blíží konec fixačního období a vy se bojíte, kam až vyletí vaše měsíční splátky? Nemusíte se ani vzdát svých snů, ani se trápit budoucností, je ale potřeba podniknout ty správné kroky. Začít můžete tím, že vyzkoušíte naši on-line hypoteční kalkulačku. Ale určitě se taky poraďte s našimi finančními poradci. Jsou tu od toho, aby pro vás našli řešení v každé situaci.